Les relations d’affaires sont basées sur la confiance et la réalisation des obligations liant chacune des parties. Toutefois, les mauvais payeurs existent. Il y a des solutions pour s’en prémunir comme l’assurance-crédit. Le créancier peut ainsi obtenir facilement le recouvrement de ses créances.

L’ESSENTIEL

➜ Ce que dit la loi : selon l’article 1103 du code civil, le contrat étant la loi des parties, celles-ci fixent leurs conditions, s’entendent sur la chose et le prix. L’acquittement des dettes du débiteur au créancier en fait partie.

➜ Délai pour agir : pour être certain de se faire rembourser, le créancier doit être réactif. Il doit respecter le délai de prescription légal de l’article 2224 du code civil. La loi ne lui donne que 5 ans pour agir en recouvrement de créances commerciales auprès d’une cible B2B, à compter de la date d’exigibilité du paiement.

➜ Procédure simplifiée : le recouvrement de créances professionnelles nécessite en premier lieu un recours amiable auprès du débiteur. À défaut d’accord, le recours judiciaire est alors envisagé. Litige.fr vous accompagne dans vos démarches amiables et judiciaires, avec ou sans avocat, pour faire cesser votre préjudice financier et obtenir le règlement de vos créances impayées.

CADRE & PRINCIPES

Qu’est-ce que le recouvrement de créances auprès du créancier ?

Les créances professionnelles naissent d’une activité commerciale. Il s’agit des dettes du débiteur à l’égard du créancier. Ces dettes non acquittées font l’objet d’une procédure de recouvrement, c’est-à-dire d’un remboursement de celles-ci une fois que leur délai de paiement entendu par les parties est expiré.

Pourquoi recourir à l’assurance-crédit en tant que professionnel ?

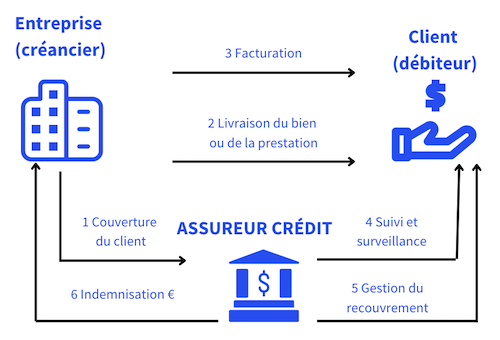

Durant l’exercice d’une activité commerciale, le créancier peut être confronté à des factures impayées. Se protéger de ce risque client en amont, c’est simplifier le recouvrement des créances à l’avenir. L’assurance-crédit permet une meilleure gestion du poste client et préserve la pérennité de l'entreprise créancière contre l’insolvabilité du débiteur. C’est un gage de sécurité pour l’entreprise victime d’impayés. Une compagnie d'assurance-crédit pour entreprises est l'un des acteurs sollicités dans une procédure de recouvrement. Régulièrement, le créancier informe son assureur crédit de la valeur de son chiffre d'affaires assurable (hors acomptes, paiement comptant et organisations publiques débitrices).

Souscrire à un contrat d'assurance-crédit présente de nombreux avantages comme :

- ✔️ Anticiper les risques de défaillance des partenaires commerciaux du créancier. En temps réel, grâce à l’assureur, le créancier est mis au courant des données relatives à la solvabilité des entreprises débitrices pour évaluer leur santé financière. Sa décision vis-à-vis de l’orientation et la poursuite des affaires peut être prise en fonction de ces résultats ;

- ✔️ Recouvrer les factures non réglées (défauts de paiement ou retard de règlement) grâce aux mécanismes mis en place par l’assureur pour s’assurer du règlement des dettes en cas de solde négatif du client professionnel ; et de l’obtention des créances ;

- ✔️ Obtenir une indemnisation en cas d’échec du service de recouvrement des factures . Avec cette garantie, le créancier se préserve des défaillances du débiteur et protège la trésorerie de son entreprise.

L’assurance-crédit est-elle une solution suffisante pour se protéger des impayés ?

Avant de souscrire à une assurance-crédit, le créancier doit analyser les potentielles limites de cette solution. Peser le pour et le contre, puis se décider en fonction de l’objectif poursuivi ainsi que des contraintes s’y afférent :

- 👎L’assurance-crédit ne protège pas à 100 % contre les risques d’impayés de factures . Certains assureurs crédit proposent des remboursements allant de 75 à 95 %. Le créancier perd donc de l’argent malgré tout.

- 👎Le délai d’indemnisation peut varier d’un organisme à un autre . Le créancier peut attendre 1 mois comme 6 mois pour obtenir une indemnisation.

- 👎 L’assureur fixe des conditions de protection du créancier. Ce dernier dispose ainsi d’un seuil de crédit discrétionnaire pour ses clients. Il ne doit agir que dans cette limite. À défaut, il risque de ne pas être couvert pour avoir outrepassé la police d’assurance-crédit mise à sa disposition. Si son activité se développe davantage, l’assurance-crédit tient compte par ailleurs de cette évolution. La facturation et la transaction font ainsi l’objet d’une approbation par la compagnie d’assurance.

- 👎 Cette solution a aussi un coût. Cela est fonction de chaque entreprise : TPE, PME, ETI, multinationale... ; des clients également ainsi que l’évolution de l’activité d’une société.

PROCÉDURE

Comment s’opère le recouvrement des créances professionnelles contre les mauvais payeurs ?

En cas d'impayés, le recouvrement des créances clients s’effectue en deux phases. La première est amiable. La seconde contentieuse.

1- Le recouvrement amiable des dettes du débiteur

Cette étape permet de rappeler au débiteur ses obligations à l’égard du créancier. Le paiement de la dette doit se faire à l’issue d’une lettre de relance du créancier au débiteur ou client. Si ce dernier ne réagit pas, une lettre de mise en demeure respectant les mentions légales, adressée par l’huissier de justice/le commissaire de justice peut alors s’ensuivre.

Litige.fr vous accompagne durant chaque étape procédurale pour recouvrer les créances échues : enquête de solvabilité pour notamment évaluer la situation financière de vos clients et protéger votre entreprise contre le risque client, relance et mise en demeure adressée au débiteur, injonction de payer par l'intervention d'un huissier de justice/commissaire de justice partenaire. Faites vos démarches en quelques clics seulement. En lançant une procédure de recouvrement d'une facture impayée avec Litige.fr, vous aurez accès à un DASHBOARD (service inclus dans nos offres) pour suivre son état d'avancement et visualiser le score de solvabilité de votre débiteur à 12 mois communiqué par nos partenaires d'Infolegale, experts des informations décisionnelles pour sécuriser vos relations d'affaires.

2- La phase contentieuse de recouvrement : la saisine du Tribunal de commerce

Afin d’obtenir le remboursement rapide des sommes d’argent, le créancier peut porter l’affaire devant le Tribunal de commerce pour l’obtention d’une injonction de payer. Il doit être muni de l’ensemble des documents nécessaires pour résoudre ce litige comme les factures impayées. Cette procédure simplifiée et non contradictoire de recouvrement de créances est possible quel que soit le montant de la dette. Muni de son titre exécutoire et sans opposition de la part du débiteur, il peut ainsi faire valoir la décision du Juge auprès du client.

D’autres procédures parfois longues existent pour se faire rembourser comme :

- L’assignation au fond. Elle nécessite du Tribunal de trancher l’affaire au fond et peut prendre plus de temps ;

- Le référé-provision qui requiert la présence des deux parties est une procédure simplifiée, rapide contrairement à la précédente pour obtenir le remboursement des dettes ;

- Le recouvrement par commissaire de justice pour les petites créances égales ou inférieures à 5000 €.

3- Le recouvrement forcé des créances après l’obtention d’un titre exécutoire

Le recouvrement forcé signifie la saisie forcée des sommes dues par le client pour répondre de ses dettes. Grâce au titre exécutoire obtenu en justice, le créancier peut se faire rembourser suivant divers modes de saisie. L'exécution forcée peut porter sur :

- Ses comptes bancaires ;

- Certains biens mobiliers telle une voiture ; comme immobiliers.

- D’autres biens peuvent faire l’objet d’une saisie conservatoire. Le débiteur ne peut donc ni les vendre ni les céder. Toutefois, ne sont pas concernés par la saisie, les biens répondant aux besoins de la vie quotidienne et professionnelle de celui-ci tels que les denrées alimentaires, vêtements...

- Les droits incorporels comme une cession de créance.

Quel est l’intérêt de la notation financière ?

Comme son nom l’indique, elle a un intérêt purement financier. Elle permet de déterminer si une entreprise a une trésorerie solide, le préalable pour de meilleurs investissements ou l’obtention d’un crédit. Ainsi, les banques, investisseurs, peuvent mesurer le risque de non-remboursement d’une entreprise grâce à ces données.

Comment fonctionne l’assurance-crédit ?

En tant que système de gestion financière d’une entreprise, elle constitue une limitation des risques financiers pour celle-ci. L’assureur va évaluer la solvabilité des clients de son assuré et agir comme une aide à la décision de ce dernier. En cas de difficultés à obtenir le remboursement de ses créances, il intervient également dans le processus de recouvrement des créances, voire d’indemnisation selon les situations.

Comment connaître la notation d’une entreprise avec une assurance-crédit ?

Les assureurs-crédits disposent d’un système de notation des assurés. En ligne, ces données sont disponibles sur les sites d’information dédiés à la cotation des entreprises. Le système d’évaluation diffère d’une agence à une autre même si la finalité reste la même : l’évaluation de l’entreprise. Certains assureurs-crédits ont même signé une convention en 2013 permettant aux entreprises d’avoir accès gratuitement à leur notation.